Cheque

A cheque (o cheque en Inglés americano) es un documento[NB 1] ordena a un banco a pagar dinero de una cuenta. La persona que escribe el cheque, el cajón, tiene un cuenta bancaria de transacción (a menudo llamado un corriente, cheque, corriente o cuenta de cheques) donde se lleva a cabo su dinero. El cajón escribe los detalles diferentes incluyendo el monetaria importe, fecha y un beneficiario en el cheque y firma, ordenando su banco, conocido como el tomador, para pagar esa persona o la cantidad de dinero que declaró la compañía.

Los cheques son un tipo de Letra de cambio y se desarrollaron como una manera de hacer los pagos sin necesidad de llevar grandes cantidades de dinero. Tiempo papel moneda evolucionó a partir de pagarés, otra forma de instrumento negociable, similar a los cheques que originalmente eran una orden por escrito a pagar la cantidad indicada a quien tenía en su posesión (el"portador").

Técnicamente, un cheque es un instrumento negociable[NB 2] instruir a un institución financiera a pagar una cantidad específica de una divisa específica de un determinado cuenta transaccional llevó a cabo en nombre de la gaveta con esa institución. El cajón y el beneficiario pueden ser personas físicas o personas jurídicas. Específicamente, los cheques son instrumentos de ordeny en general no son pagaderas simplemente al portador (como instrumentos al portador son), pero debe ser pagado al beneficiario. En algunos países, como Estados Unidos, el beneficiario puede endosar el cheque, permitiéndoles especificar un tercero a quien debe ser pagada.

Aunque las formas de los cheques han estado en uso desde tiempos inmemoriales y por lo menos desde el siglo IX, fue durante el siglo XX que los cheques se convirtió en un muy popular non -dinero en efectivo método para la fabricación de pagos y el uso de cheques alcanzó su punto máximo. En la segunda mitad del siglo XX, como procesamiento de cheque se convirtió automatizada, miles de millones de cheques fueron emitidos anualmente; estos volúmenes enarboló en o alrededor de la década de 1990.[1] Desde entonces ha caído uso de cheque, siendo reemplazado en parte por sistemas electrónicos de pago. En un número creciente de países cheques tampoco han convertido en una marginal sistema de pago o han sido eliminados completamente.

| Numismática |

|---|

|

| Moneda |

|

| Monedas circulantes |

|

| Monedas locales |

|

| Monedas ficticias |

| Historia |

| Monedas históricas |

|

| Bizantino |

| Monedas medievales |

| Producción |

|

| Exonumia |

|

| Notafilia |

|

| Escripofilia |

|

|

Contenido

- 1 Ortografía y etimología

- 2 Historia

- 2.1 Primeros años

- 2.2 Edad moderna

- 3 Partes de un cheque

- 3.1 Documentos adjuntos

- 4 Uso

- 5 Disminución de uso

- 5.1 Alternativas a los cheques

- 5.2 Europa

- 5.3 América del norte

- 5.4 Asia

- 5.5 Oceanía

- 6 Variaciones en los cheques regulares

- 6.1 Los cheques de cajero y giros bancarios

- 6.2 Cheque certificado

- 6.3 Cheque de nómina

- 6.4 Garantiza

- 6.5 Cheque de viajero

- 6.6 Dinero o giro postal

- 6.7 Cheques de gran tamaño

- 6.8 Comprobantes de pago

- 7 Cheques de todo el mundo

- 7.1 Australia

- 7.2 Canadá

- 7.3 India

- 7.4 Japón

- 7.5 Nueva Zelanda

- 7.6 Reino Unido

- 7.7 Estados Unidos

- 7.8 Turquía

- 8 Fraude de cheque

- 8.1 Malversación de fondos

- 8.2 Falsificación

- 8.3 Robo de identidad

- 9 Cheques deshonrados

- 9.1 Informe del consumidor

- 10 Caja de la cerradura

- 11 Véase también

- 12 Notas

- 12.1 Notas al pie

- 12.2 Citas

- 13 Enlaces externos

Ortografía y etimología

Los deletreos cheque, checque, y cheque se utilizaron indistintamente desde el siglo XVII hasta el siglo XX.[2] Sin embargo, desde el siglo XIX, la ortografía cheque (de la palabra francesa Chèque) se ha convertido en estándar para el instrumento financiero en el Commonwealth e Irlanda, mientras que cheque Sólo se utiliza para otros significados, por lo tanto distinguir las dos definiciones en la escritura.[NB 3]

En Inglés americano, es la ortografía habitual para ambos cheque.[4]

Diccionarios etimológicos atribuyen el significado financiero de "un cheque contra la falsificación," con el uso de "cheque" que significa "control" derivadas de una Compruebe en el ajedrezun término que entró en inglés a través de francés, latín, Árabe y en última instancia la palabra desde el persa "shah" o "Rey."[5][6]

Historia

El cheque tuvo sus orígenes en el sistema bancario antigua, en la cual los banqueros emitiría órdenes a petición de sus clientes pagar dinero a beneficiarios identificados. Esa orden fue referida como un Letra de cambio. El uso de Letras de cambio facilitó el comercio eliminando la necesidad de comerciantes llevar grandes cantidades de moneda (por ejemplo, oro) para comprar bienes y servicios.

Primeros años

En la India, durante el período de Mauryan (de 321 a 185 A.C.), un instrumento comercial llamado adesha estaba en uso, que era una orden a un banquero le desean rendir el dinero de la nota a una tercera persona, que corresponde a la definición de una letra de cambio como lo entendemos hoy. Durante el periodo budista, hubo un uso considerable de estos instrumentos. Comerciantes en grandes ciudades dieron cartas de crédito uno al otro. También hay numerosas referencias a pagarés.[7]

Los antiguos romanos se creen[8] haber utilizado una forma temprana de cheque conocido como praescriptiones en el siglo i AC.

Comerciantes musulmanes son conocidos por haber utilizado el sistema del cheque o ṣakk desde la época de Harun al-Rashid (siglo IX) de la Califato abasí.[9] Transportar un papel saqq era más seguro que el transporte de dinero. En el siglo IX, un comerciante en el paìs A puede cobrar un saqq dibujado en su banco en el país B.[10]

En el siglo XIII Venecia el Letra de cambio fue desarrollado como un dispositivo legal para permitir el comercio internacional sin necesidad de llevar grandes cantidades de oro y plata. Su uso se extendió posteriormente a otros países europeos.

En los comienzos del siglo XVI en la República holandesa, para proteger grandes acumulaciones de dinero, la gente comenzó a depositar su dinero con "cajeros". Estos cajeros celebró el dinero para un honorario. Competencia condujo cajeros para ofrecer servicios adicionales que incluyen pagando dinero a cualquier persona con una orden escrita de un depositante a hacerlo. Mantuvieron la nota como prueba de pago. Este concepto fue extendido a Inglaterra y en otros lugares.[11]

Edad moderna

En el siglo XVII, Letras de cambio estaban siendo utilizados para los pagos nacionales en Inglaterra. Cheques, un tipo de letra de cambio, entonces comenzaron a evolucionar. Inicialmente fueron llamados Notas dibujadas, porque permitieron a un cliente que recurrir a los fondos que él o ella tenía en la cuenta con un banco y requiere pago inmediato.[12] Estos fueron escritos a mano y una de las primeras conocidas todavía estar en existencia fue dibujado por los Sres. Morris y Clayton, escribanos y los banqueros basan en el Ciudad de Londresy con fecha 16 de febrero de 1659.

En 1717, la Banco de Inglaterra fue pionero en el primer uso de un formulario preimpreso. Estas formas fueron impresos en "papel de cheque" para prevenir el fraude y los clientes tuvieron que asistir en persona y obtener una forma numerada desde el cajero. Una vez escrito, el cheque fue traído de vuelta al banco para el establecimiento. Además, la supresión de los billetes en la Inglaterra del siglo XVIII promovió el uso de cheques.[13]

Hasta cerca de 1770, un intercambio informal de cheques tuvo lugar entre los bancos de Londres. Secretarios de cada banco visitaron todos los otros bancos para cambiar cheques, manteniendo una cuenta de saldos entre ellos hasta que se establecieron con el otro. Diario compensación del cheque comenzó alrededor de 1770 cuando los empleados bancarios se reunieron en las cinco campanas, una taberna en Lombard Street en la ciudad de Londres, para intercambiar todos sus cheques en una lugar y colocar los saldos en efectivo. Ver cámara de compensación de los banqueros para mayor información sobre acontecimientos históricos.

En 1811, el Commercial Bank of Scotland, se cree, fue el primer banco para personalizar los cheques de sus clientes, por el nombre del titular de la cuenta verticalmente a lo largo del borde izquierdo de la impresión.[14] En 1830 el Banco de Inglaterra presenta libros de 50, 100 y 200 formas y contrapartes, atado o cosido. Estos talonarios se convirtió en un formato común para la distribución de los cheques a los clientes del banco.

A finales del siglo XIX, varios países formalizan las leyes relativas a los cheques. El Reino Unido aprobó la ley de Letras de cambio en 1882, y la India aprobó la ley de instrumentos negociables (NI ley) 1881;[7] que ambos cubiertos los cheques.

En 1931 se atentó para simplificar el uso internacional de cheques por la Convención de Ginebra sobre la unificación de la legislación relativa a los Cheques.[15] Muchos europeos y América del sur, así como Japón se unió a la Convención. Sin embargo, los países incluyendo los Estados Unidos y los miembros de la Mancomunidad Británica, no participó y así seguía siendo muy difícil para los cheques ser utilizado a través de las fronteras del país.

En 1959 un estándar para caracteres legibles por máquina (MICR) se acordó y patentado en los Estados Unidos para su uso con cheques. Esto abrió el camino para las primeras máquinas lector/clasificación automatizada para la compensación de cheques. Automatización de aumento, los años siguientes vieron un cambio drástico en la forma en que los cheques fueron manejados y procesados. Volúmenes de cheque continuados creciendo; a finales del siglo XX, fueron los más populares los cheques nodinero en efectivo método para hacer sus pagos, con miles de millones de ellos procesados cada año. Mayoría de los países vieron pico volúmenes cheque en la década de 1980 o principios de los noventa, qué métodos de pago electrónico se hizo más populares y el uso de cheques rechazada.

En 1969 tarjetas del cheque garantía se han introducido en varios países, permitiendo un minorista confirmar que un cheque debía ser respetado cuando se utiliza en un punto de venta. El cajón firmaría el cheque delante de la tienda, que compara la firma con la firma en la tarjeta y luego escribir el número de cheque-garantía-Tarjeta en la parte posterior del cheque. Estas tarjetas fueron generalmente eliminadas y reemplazadas por tarjetas de débito, a partir de mediados de la década de 1990.

Desde mediados de los años noventa, muchos países promulgaron leyes para permitir Truncamiento del cheque, en que un cheque físico se convierte en forma electrónica para la transmisión del Banco paga o intercambio de información. Esto elimina el engorrosa presentación física y ahorra tiempo y costos de procesamiento.

En 2002, el Eurocheque sistema fue eliminado y reemplazado con sistemas de control internos. Viejo eurocheques todavía podría ser utilizado, sin embargo ahora que fueron procesadas por los sistemas nacionales de control. En ese momento, un número de países como Alemania aprovechó la oportunidad para eliminar gradualmente el uso de cheques en conjunto. A partir de 2010, muchos países han eliminado el uso de cheques en conjunto o señalaron que lo harían en el futuro.

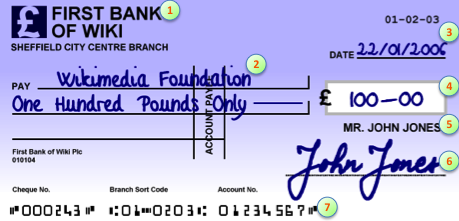

Partes de un cheque

- tomador, la institución financiera donde se puede presentar el cheque de pago

- beneficiario

- fecha de expedición

- cantidad de moneda

- cajón, la persona o entidad que el cheque

- firma del cajón

- Máquina legible enrutamiento e información de cuenta

Son los cuatro elementos principales en un cheque

- Cajón, la persona o entidad que hace el cheque

- Beneficiario, el destinatario del dinero

- Tomador, el banco u otra institución financiera donde se puede presentar el cheque de pago

- Cantidad, la cantidad de moneda

A medida que aumenta el uso de cheque durante los siglos XIX y XX adicionales objetos fueron añadidos para aumentar la seguridad o para facilitar el proceso para el banco o institución financiera. Una firma del cajón estaba obligada a autorizar el cheque y esta es la forma principal para autenticar el cheque. En segundo lugar se convirtió en costumbre de escribir la cantidad en palabras, así como en números para evitar errores y hacer más difícil alterar fraudulentamente la cantidad después de que el cheque había sido escrito. No es un requisito legal para anotar la cantidad en palabras, aunque algunos bancos se negarán a aceptar los cheques que no tienen la cantidad en números y palabras.

Se agregó una fecha de emisión, y los cheques pueden no ser válidos una cierta cantidad de tiempo después de tema. En los Estados Unidos[16] y Canadá[17] un cheque es generalmente válido por seis meses después de la fecha de emisión, después de lo cual es un cheque Stale-fecha, Pero esto depende de donde se extrae el cheque; en Australia es típicamente quince meses.[18] Un cheque que tiene una fecha de emisión en el futuro, un cheque posfechado, no puede ser capaz de presentar hasta esa fecha ha pasado, escribiendo un post fechado cheque puede ser ignorado o es ilegal en algunos países. Por el contrario, un cheque antedated tiene una fecha de emisión en el pasado.

Se agregó un número de cheque y talonarios fueron emitidos para que cheque los números fueron alternativamente. Esto permitió una detección de fraude básico por los bancos y se aseguró un cheque no se presentó dos veces.

En algunos países como Estados Unidos, cheques contienen una línea de memo donde el propósito del cheque puede ser indicado como una conveniencia sin afectar las partes oficiales del cheque. En el Reino Unido no está disponible y a veces esas notas están escritas en el reverso del cheque.

En los Estados Unidos, en la parte superior (cuando cheque orientado verticalmente) del reverso del cheque, normalmente hay una o más líneas en blanco marcado con algo como "Endorse aquí".

A partir de la década de 1960 la máquina legible enrutamiento e información de cuenta ha sido añadido a la parte inferior de los cheques en MICR formato. Esto permitió automatizado de clasificación y encaminamiento de cheques entre bancos y conducido a las instalaciones de compensación central automatizada. La información proporcionada en la parte inferior del cheque es país específico y es conducida por el cheque de cada país sistema de compensación. Esto significó que el beneficiario ya no tenía que ir al banco que emitió el cheque, en lugar de ello pudo depositarlo en su propio banco o cualquier otros bancos y el cheque enrutada hacia el Banco originario y fondos viajarían a su propia cuenta bancaria.

Para protección adicional, puede ser un cheque cruzado que deben prestarse fondos en una cuenta bancaria a nombre del beneficiario. El formato y redacción varía de país a país, pero generalmente dos líneas paralelas o las palabras 'Cuenta beneficiario' o similares pueden colocarse verticalmente en el cheque o en la esquina superior izquierda. Además las palabras 'o al portador' debe no ser utilizado o tachado en la línea del beneficiario.

Documentos adjuntos

Los cheques a veces incluyen documentos adicionales. Una página en una cuenta de tesorería puede consistir tanto el cheque en sí mismo y un trozo o matriz– Cuando se escribe el cheque, se separa solamente el cheque en sí mismo y el talón está retenido en la cuenta de tesorería como antecedentes del cheque. Alternativamente, los cheques pueden grabar en una contabilidad separada, como en la parte trasera de una chequera.

Cuando se envía un cheque, una carta por separado o "Aviso de remesa"se pueden conectar para informar al destinatario de la finalidad del cheque – formalmente, que cuenta por cobrar a los fondos de crédito. Esto se hace con frecuencia formalmente mediante un resbalón proporcionado al pagar una factura o informalmente mediante una carta al enviar un cheque ad hoc.

Uso

Partes de cheques regulares generalmente incluyen un cajón, el depositante escribir un cheque; un tomador, la institución financiera donde se puede presentar el cheque de pago; y un beneficiario, la entidad a quien el cajón emite el cheque. El cajón borradores o dibuja un cheque, que también se llama corte un cheque, especialmente en los Estados Unidos. También puede haber un beneficiario— por ejemplo, en depositar un cheque con un custodio de una cuenta de corretaje, el beneficiario será el Custodio, pero el cheque puede ser marcado "F/B/O" ("beneficio") el beneficiario.

En última instancia, también hay al menos uno endosatario que normalmente sería la entidad financiera recibirá cuenta del beneficiario, o en algunas circunstancias puede ser un tercero a quien el beneficiario debe o quiere dar dinero.

Un beneficiario que acepte un cheque será típicamente depósito en una cuenta en el beneficiario del banco y que el Banco procesar el cheque. En algunos casos, el beneficiario toma el cheque a una sucursal del Banco librado y cobrar el cheque allí. Si un cheque es rechazado en el Banco girador (o el Banco girador devuelve el cheque al banco que fue depositado en) porque hay fondos suficientes para el cheque despejar, se dice que el cheque tiene rebotó. Una vez que se apruebe un cheque y todas las cuentas apropiadas involucrados han sido acreditadas, el cheque es estampado con algún tipo de marca de cancelación, como un sello de "pagado". El cheque es ahora un cheque cancelado. Los cheques cancelados se colocan en el archivo del titular de la cuenta. El titular de cuenta puede solicitar una copia de un cheque cancelado como prueba de pago. Esto se conoce como ciclo del claro el cheque.

Los cheques pueden perderse o extraviarse dentro del ciclo, o retrasarse si la verificación es necesario seguir en el caso de sospecha de fraude. Un cheque puede rebotar así algún tiempo después de se ha depositado.

A raíz de las preocupaciones sobre la cantidad de tiempo tomó los bancos para despejar los cheques, el Reino Unido Office of Fair Trading establecer un grupo de trabajo en 2006 para mirar el cheque despejando ciclo. Su informe[19] reconoció que podría mejorarse la compensación de tiempos, pero que no podían justificarse los costos asociados con acelerar el cheque despejando ciclo considerando el uso de cheques declinaba. Sin embargo, concluyeron que el mayor problema era el tiempo ilimitado que un banco podría tomar a deshonrar a un cheque. Para solucionar este problema, se implementaron cambios para que el tiempo máximo después de que se depositó un cheque que podría ser deshonrado fue seis días, lo que se conoce como el principio de "certeza del destino"; ver Cheque y compañía de compensación de crédito y "2-4-6".

Una ventaja para el cajón de la utilización de cheques en vez de tarjeta de débito las transacciones, es que ellos saben banco del cajón no liberará el dinero hasta varios días después. Pagar con un cheque y hacer un depósito antes de que despeja banco del cajón se llaman"Kite"o"flotante"y es generalmente ilegal en los Estados Unidos, pero rara vez se aplican a menos que el cajón utiliza múltiples cuentas corrientes con múltiples instituciones para aumentar la demora o robar los fondos.

Disminución de uso

Los cheques han estado en decadencia desde hace algunos años, tanto para punto de venta transacciones (para tarjetas de crédito y tarjetas de débito son cada vez más preferidos) y para los pagos de terceros (por ejemplo, pagos de facturas), donde el deterioro ha sido acelerado por la aparición de banca telefónica y Banca en línea. Están basados en papel, los cheques son costosos para los bancos procesar en comparación a los pagos electrónicos, así que los bancos de muchos países ahora desalientan el uso de cheques, ya sea mediante el cobro de cheques o haciendo las alternativas más atractivas para los clientes. Los cheques son también más costosos para el emisor y el receptor de un cheque.[citación necesitada] En particular el manejo de transferencia de dinero requiere más esfuerzo y consume tiempo. El cheque debe ser entregado en una reunión personal o tiene que ser enviado por correo. El aumento de cajeros automáticos (ATMs) significa que pequeñas cantidades de dinero en efectivo a menudo son fácilmente accesibles, para que a veces es innecesario un cheque por dichas cantidades en su lugar.

Alternativas a los cheques

Además de dinero en efectivo Hay muchas otras sistemas de pago han surgido para competir contra los cheques;

- Tarjeta de débito pagos

- Pagos con tarjeta de crédito

- Domiciliación bancaria (iniciado por beneficiario)

- Crédito directo (iniciado por cuenta del ordenante), ACH en Estados Unidos, giro en Europa, Entrada directa en Australia

- Transferencia bancaria (local e internacional)

- Pagos de facturas electrónicas usando Banca por Internet

- Servicios de pago en línea (por ejemplo PayPal y WorldPay)

- Cryptocurrency (por ejemplo Bitcoin y Litecoin)

Europa

En la mayoría de países europeos, los cheques ahora se utilizan raramente, incluso para los pagos de terceros. En estos países, es una práctica estándar para las empresas a publicar sus datos bancarios en las facturas, para facilitar la recepción de pagos por giro. Incluso antes de la introducción de la banca en línea, ha sido posible en algunos países para realizar pagos a terceros mediante Cajeros automáticos, que puede con precisión y rápidamente capturar cantidades de facturas, vencimientos y detalles del Banco beneficiario mediante un lector de código de barras para reducir la incrustación. En algunos países, entrando en los resultados de número de cuenta bancaria en el Banco revelar el nombre del beneficiario como protección adicional contra el fraude. En el uso de un cheque, la responsabilidad recae sobre el beneficiario para iniciar el pago, mientras que con una transferencia de giro, la responsabilidad recae sobre el ordenante a efectuar el pago (el escritor de un cheque de papel está empujando a una cuerda: no puedes forzar a dinero de su propia cuenta y en la cuenta de destino. Al escribir el cheque de papel, él está dando el otro extremo de la cuerda al beneficiario, quien tirará a su propio tiempo. En contraste, giro es más parecida a la transferencia, en que el pagador empuja su dinero lejos hacia el beneficiario). El proceso también es procedimiento más simple, como no los cheques nunca son publicadas, pueden afirmar que han sido escritos, o necesite bancario o separación.

En Alemania, Austria, los Países Bajos, Bélgica y Escandinavia, los cheques han desaparecido casi por completo a favor de las transferencias bancarias directas y pagos electrónicos. Transferencia bancaria directa, mediante transferencias del supuesto giro, ha sido el procedimiento desde la década de 1950 para enviar y recibir pagos regulares como renta y salarios e incluso las facturas de venta por correo. En los Países Bajos, Austria y Alemania, todas las clases de facturas son comúnmente acompañadas por supuesto acceptgiro's (Países Bajos) o Überweisungen (Alemán), que son esencialmente transferencia bancaria estandarizada formularios impresa con los datos de cuenta del beneficiario y la cantidad pagadera. El pagador rellena los detalles de su cuenta y da forma a un empleado de su banco, que luego transferirá el dinero. También es muy común para permitir que el beneficiario retirar automáticamente la cantidad solicitada de (cuenta) del pagadorLastschrifteinzug (Alemán) o Incasso (machtiging) (Países Bajos)). Aunque similar a pagar con cheque, el beneficiario sólo necesita banco del pagador y número de cuenta. Desde principios de los noventa, esta forma de pago también ha estado disponible a los comerciantes. Debido a esto, las tarjetas de crédito son muy infrecuentes en Alemania, Austria y Holanda y se utilizan sobre todo para dar acceso al crédito en lugar de como un mecanismo de pago. Sin embargo, tarjetas de débito están muy extendidas en estos países, ya que prácticamente todos los bancos austríacos, alemanes y holandeses emiten tarjetas de débito en lugar de simples Tarjetas de cajero automático para el uso en cuentas corrientes. Aceptación de cheques ha más disminuida desde finales de los noventa, debido a la abolición de la Eurocheque. Cobrar un cheque de banco extranjero es posible, pero generalmente muy caro.

En Finlandia, los bancos dejaron de emitir cheques personales en 1993 unos en favor de sistemas de giro, que ahora se inician casi exclusivamente vía electrónica ya sea a través de banca por internet o las máquinas de pago situadas en bancos y centros comerciales. Todos Países nórdicos han utilizado un sistema interconectado de giro internacional desde la década de 1950 y en Suecia, los cheques son ahora casi totalmente abandonados. Pagos electrónicos a través de la Unión Europea son ahora rápido y barato — generalmente libre para los consumidores.

En Polonia los cheques fueron retirados de su uso en 2006, principalmente debido a la falta de popularidad debido a la adopción generalizada de crédito y tarjetas de débito.

En el Reino Unido, Irlanda y Francia, algunas personas todavía usan cheques, en parte porque los cheques siguen siendo gratuitos para clientes personales; Sin embargo, las transferencias de banco a banco están aumentando en popularidad. Desde 2001, las empresas en el Reino Unido han hecho pagos electrónicos más que los pagos del cheque.[20] La mayoría de servicios públicos en el Reino Unido cobran precios más bajos a los clientes que pagan por domiciliación bancaria que para otros métodos de pago, incluyendo medios electrónicos. La mayoría de los minoristas en el Reino Unido y muchos en Francia no ha aceptado los cheques como medio de pago desde hace varios años, y ya no se emiten tarjetas del cheque garantía. Por ejemplo Shell anunció en septiembre de 2005 que ya no aceptaría cheques en sus estaciones de gasolina de UK.[21] Esto pronto fue seguido por otros minoristas principal combustible, tales como Texaco, BP, y Total. Asda en abril de 2006 anunció que dejaría de aceptar cheques, inicialmente como un juicio en el área de Londres,[22] y Botas en septiembre de 2006 anunció que dejaría de aceptar cheques, inicialmente como un juicio en Sussex y Surrey.[23] Currys (y otras tiendas en el Grupo DSGi) y WH Smith también ya no se aceptan cheques. Los cheques son ahora ampliamente predijo para convertirse en una cosa del pasado, o a lo sumo, un producto de nicho solía pagar a particulares o por el gran número de pequeños prestadores que no están dispuestos a proporcionar sus datos bancarios a clientes para permitir pagos electrónicos a ellos, o no desea cargar con comprobación de sus cuentas bancarias con frecuencia y les conciliar con importes adeudados (por ejemploprofesores de música, clases de deportes de los niños, pequeñas tiendas, instructores, escuelas de conducción).[24] El Reino Unido Consejo de pagos en diciembre de 2009 anunció que cheques podría ser eliminados por octubre de 2018, pero sólo si se desarrollaron alternativas adecuadas. Pretendían realizar controles anuales sobre el progreso de otros sistemas de pagos y una revisión de la decisión final habría recluida en 2016.[25] Expresaron su preocupación, sin embargo, por organizaciones de caridad y las personas mayores, que son todavía grandes consumidores de cheques, y planes de recambio fueron criticados como abierto al fraude.[26] Por lo tanto, fue anunciado por el Consejo de pagos del Reino Unido en julio de 2011 que el cheque no se eliminarían como pago Iniciado por papel.[27]

En junio de 2014, tras un juicio acertado en el Reino Unido por Barclays, el gobierno británico dio el visto bueno para que un cheque foto plan permitiendo que la gente paga en un cheque por tomar una foto de ella, en lugar de físicamente depositar el cheque de papel en un banco.[28]

América del norte

|

|

Esta sección es anticuado. (Agosto de 2010) |

Estados Unidos aún depende en gran medida en los cheques, debido a la comodidad que ofrece a los contribuyentes y debido a la ausencia de un sistema de alto volumen de pagos electrónicos de bajo valor.[29] Unos 70 billones cheques fueron escritos anualmente en los Estados Unidos en 2001,[29] Aunque unos 17 millones de estadounidenses adultos No tienen cuentas bancarias En absoluto.[30] Al enviar un pago por banca en línea en los Estados Unidos en algunos bancos, el Banco remitente envía un cheque al banco del beneficiario o del beneficiario, en lugar de enviar los fondos electrónicamente.[citación necesitada] Algunas empresas que una persona paga con un cheque convertirá en un Automated Clearing House (ACH) o transacción electrónica. Bancos de intentar salvar a procesamiento de cheques de tiempo enviando electrónicamente entre bancos. Cheque de compensación se realiza a través de un corredor de cheque electrónico, tales como La cámara de compensaciónViewpointe LLC o los bancos de Reserva Federal. Copias de los cheques se almacenan en un banco o el corredor, por periodos a 99 años, y por esta razón algunos archivos cheque han crecido hasta 20 petabytes. Ahora todo el mundo, como la mayoría programación banco ahora se realiza en el extranjero es el acceso a estos archivos. Muchas utilidades y la mayoría de las tarjetas de crédito también permitirá a los clientes a pagar proporcionando información bancaria y teniendo el beneficiario extraer pago (cuenta) del clientedomiciliación bancaria). Muchas personas en la quietud de los Estados Unidos utilizan papel giros postales para pagar cuentas o transferencia de dinero que es un tipo único de cheque. Tienen ventajas de seguridad sobre envío de dinero en efectivo y no requieren acceso a una cuenta bancaria.[29]

Uso de Canadá de cheques es menor que el de Estados Unidos y está disminuyendo rápidamente. La Asociación Canadiense de pagos informó que en el 2012, uso del cheque en Canadá representaron sólo el 40% de las transacciones financieras totales.[31] El Interac sistema, que permite transfiere fondo instantánea a través de chip o banda magnética y PIN, es ampliamente utilizado por los comerciantes hasta el punto que algunos comerciantes de ladrillo y mortero aceptan cheques. Muchos comerciantes aceptan pagos débito Interac pero no los pagos con tarjeta de crédito, aunque la mayoría de las terminales Interac puede apoyar los pagos con tarjeta de crédito. Las instituciones financieras también facilitan las transferencias entre cuentas dentro de las diferentes instituciones con el Correo electrónico de transferencia de dinero Servicio (EMT).

Los cheques siguen siendo ampliamente utilizados en los cheques del gobierno, nómina, renta y pagos de facturas de utilidad, aunque depósitos directos y pago de facturas online y telefónico es también ampliamente y cada vez más utilizada.

El gobierno canadiense ha dicho que se eliminó todos los cheques del gobierno por abril de 2016.[32]

Asia

En muchos países asiáticos cheques fueron nunca ampliamente utilizados y generalmente utilizados por los ricos, con dinero en efectivo se utiliza para la mayoría de los pagos. Donde fueron utilizados los cheques han estado declinando rápidamente, en 2009 hubo uso de cheque consumo insignificante en Japón, Corea del sur y Taiwán. Esta tendencia a la baja fue acelerada por estas infraestructuras de servicios financieros avanzados los mercados desarrollados. Muchos de los países en desarrollo en Asia han visto un creciente uso de pago electrónico sistemas de 'saltos' el sistema menos eficiente de chequeing en conjunto.[33]

India es uno de los pocos países de Asia que tuvieron uso significativo del cheque. Tenía una larga tradición de la utilización de cheques y aprobado leyes para formalizar el uso del cheque tan pronto como 1881. A partir de 2009 había todavía amplio uso de cheques como forma de pago en el comercio y también por individuos al pagar a otros individuos o para el pago de facturas de servicios públicos. Una de las razones fue que los bancos generalmente cheques de forma gratuita a los titulares de su cuenta individual. Sin embargo los cheques ahora son raramente aceptados en punto de venta en el sector minorista almacena en efectivo y tarjetas son métodos de pago de la opción. Transferencia de pago electrónico continuada ganando popularidad en la India y al igual que otros países esto ha causado una posterior reducción en los volúmenes de los cheques emitidos cada año. En 2009 la Banco de la reserva de la India informó que había cinco por ciento de disminución en el uso del cheque en comparación con el año anterior.[34]

Oceanía

En Australia, las siguientes tendencias globales, el uso de cheques continúa disminuyendo. En 1994 el valor de las transacciones diarias de cheque era un$ 25 billones; en 2004 este había caído a sólo un$ 5 billones, casi todo esto para las transacciones B2B. Uso del cheque personal es prácticamente inexistente gracias a la utilización prolongada de la EFTPOS sistema, BPAYLas transferencias electrónicas y tarjetas de débito.

En Nueva Zelanda, los pagos por cheque han disminuido desde mediados de 1990 en favor de métodos de pago electrónicos. En 1993, cheques representaron más de la mitad de las transacciones a través del sistema bancario nacional, con un promedio anual de 130 cheques per cápita. En 2006 los cheques a la zaga bien EFTPOS (tarjeta de débito) transacción y créditos electrónicos, inventando sólo nueve por ciento de las transacciones, con un promedio anual de transacción de cheque 41 per cápita.[35] La mayoría de las tiendas minoristas ya no aceptan cheques y aquellos que a menudo requieren identificación emitida por el gobierno o emitidos por un almacén "cheque tarjeta de identificación" antes de que pueden ser aceptadas como forma de pago.

Variaciones en los cheques regulares

Además de cheques regulares, una serie de variaciones fueron desarrollada para satisfacer las necesidades específicas o para abordar los problemas cuando se utiliza un cheque regular.

Los cheques de cajero y giros bancarios

Cheques del cajero y bosquejos del banquero también conocido como un cheque bancario, cheque del Tesorero o cheque bancario, son los cheques librados contra los fondos de una institución financiera en lugar de un titular de cuenta individual. Típicamente, los cheques del cajero del término se utilizan en los Estados Unidos y bosquejos del banquero se utilizan en el Reino Unido y la mayoría de la Commonwealth. El mecanismo difiere ligeramente de un país a otro, pero en general el banco emisor a los cajeros cheque o proyecto banqueros destinará los fondos en el punto que el cheque se dibuja. Esto proporciona una garantía, excepto para un fracaso del banco, que se será venerada. Los cheques del cajero se consideran tan buenos como dinero en efectivo pero siguen siendo un cheque, un error a veces explotado por artistas de la estafa. Un cheque robado o aún puede ser detenido como cualquier otro cheque, así que el pago no está totalmente garantizada.

Cheque certificado

Cuando un cheque certificado es dibujado, el banco opera la cuenta verifica existen actualmente suficientes fondos en la cuenta de la gaveta para honrar el cheque. Esos fondos son entonces apartar en cuenta interna del banco hasta que el cheque sea cobrado o devuelto por el beneficiario. Por lo tanto, un cheque no puede "rebotar", y su liquidez es similar a efectivo, ausencia de fracaso del banco. El Banco indica que este hecho haciendo una anotación en el rostro el cheque (técnicamente llamado un aceptación).

Cheque de nómina

Un cheque usado para pagar los salarios puede ser contemplado como un cheque de nómina. Aun cuando el uso de cheques para pago de los salarios y salarios llegó a ser raros, el vocabulario "sueldo" seguía comúnmente utilizado para describir el pago de sueldos y salarios. Los cheques de nómina emitidos por los militares a los soldados, o por algunas otras entidades del gobierno a sus empleados, beneficiants y los acreedores, se denominan garantiza.

Garantiza

Garantiza Mira como cheques y clara a través del sistema bancario cheques, pero no proceden contra despejó los fondos en una cuenta de depósito. Un cheque difiere de una orden en que la orden no es necesariamente pagadera en la demanda y no puede ser negociable.[36] A menudo se expiden por entidades del gobierno como las fuerzas armadas para pagar los salarios o proveedores. En este caso son una instrucción al Departamento de tesorero de la entidad a pagar al titular de la orden en la demanda o después de una fecha de vencimiento especificada.

Cheque de viajero

A cheque de viajero está diseñado para permitir que la persona firmando hacer un pago incondicional a otra persona como resultado de la titular de la cuenta a pagar por ese privilegio. Cheques de viajero generalmente puede ser reemplazados si pierdo o me roban, y a menudo la gente solía usarlos de vacaciones en lugar de efectivo como muchos negocios solíamos aceptar cheques de viajero como moneda. El uso de crédito o tarjetas de débito ha comenzado a sustituir el cheque de viajero como el estándar para dinero de vacaciones debido a su conveniencia y seguridad adicional para el minorista. Esto ha resultado en muchas empresas ya no se aceptan cheques de viajero.

Dinero o giro postal

Un cheque vendidos por una oficina de correos, banco o un comerciante como una tienda de abarrotes para el pago por un tercero para un cliente es contemplado como un giro postal o giro postal. Estos se les paga por adelantado cuando se dibuja el orden y están garantizados por la institución que los emite y sólo pueden ser pagados a la llamada tercera parte. Esto era una forma común de enviar pagos de bajo valor a terceros, evitando los riesgos asociados con el envío de dinero en efectivo por el correo, antes de la llegada de métodos de pago electrónicos.

Cheques de gran tamaño

Son de uso frecuente en eventos públicos como donar dinero a la caridad o repartiendo premios tales como cheques de gran tamaño Publishers Clearing House. Los cheques son comúnmente 18 de 36 pulgadas (46 cm x 91 cm) de tamaño,[37] Sin embargo, según a la Libro de Guinness de los récords, el más grande jamás es 12 por 25 metros (39 pies × 82 pies).[38] Sin importar el tamaño, tales cheques todavía pueden ser canjeados por su valor en efectivo mientras que tienen las mismas piezas como un cheque normal, aunque generalmente el cheque gigante se mantiene como un recuerdo y un cheque normal es proporcionado.[39] Un banco puede cobrar cargos adicionales para la compensación de un cheque de gran tamaño.

Comprobantes de pago

En los Estados Unidos algunos asistencia pública programas tales como el Programa especial de nutrición suplementaria para mujeres, infantes y niños, o Ayuda a familias con niños dependientes hacer vales disponible para sus beneficiarios, que sirven hasta un cierto monto monetario para compra de artículos comestibles considerados elegible bajo el programa en particular. Los vales pueden ser depositados como cualquier otro cheque por un supermercado participante u otro aprobado.

Cheques de todo el mundo

Australia

La ley de Cheques 1986 es el cuerpo de la ley que regula la emisión de cheques y órdenes de pago en Australia. Cuestiones procesales y prácticas que rigen la liquidación de los cheques y órdenes de pago son manejadas por Pagos australianos Clearing Association (APCA).

En 1999, los bancos adoptaron un sistema para permitir la eliminación más rápida de los cheques por transmitir electrónicamente la información sobre cheques, esto trajo autorización veces de cinco a tres días. Antes de los cheques tuvieron que ser transportados físicamente al banco pagador, antes de que comenzara el proceso. Si lo fue deshonrado, físicamente fue devuelto.

Todos los bancos con licencia en Australia pueden emitir cheques en nombre propio. No-bancos no están autorizados a emitir cheques en nombre propio, pero pueden emitir y han atraído sobre ellos, las órdenes de pago (que funcionalmente no son diferentes de los cheques).

Canadá

|

|

En esta sección No lo hace Cite cualquier referencias o fuentes. (Febrero de 2014) |

En Canadá, tipos y tamaños de cheque— así como los requisitos de Endosos y Tolerancias de MICR son supervisadas por el Asociación Canadiense de pagos (CPA)

- Es posible escribir cheques en divisas (usando la estandarizada Moneda ISO nombres) que no están en Dólares canadienses.

- Cheques canadienses legalmente pueden ser escritos en inglés, francés o Inuit.

- Cheques personales en Canadá se venden directamente en las instituciones financieras a través de proveedores comerciales.

- Los cheques de negocios en Canadá también se venden directamente a través de instituciones financieras en la sucursal o en línea a través de proveedores comerciales.

- Un tele-cheque es un elemento de pago periódico que se asemeja a un cheque excepto que no es creado ni firmado por el pagador — en su lugar se creó (y puede ser firmado) por un tercero en nombre del pagador. Bajo las reglas de la CPA estos están prohibidos en el sistema de compensación efectivo 27 de enero de 2004.

India

El Cheque fue introducido en la India por el Banco de Hindustan, el primer banco anónima fundada en 1770. En 1881, la ley de instrumentos negociables (NI ley)[40] fue promulgada en la India, formalizar el uso y las características de los instrumentos como el cheque, la letra de cambio y pagarés. La ley NI ofreció un marco jurídico para los instrumentos de pago distintos del efectivo papel en la India.[7] En 1938, Association la Calcuta despejando los bancos, Asociación de los banqueros más grande en aquel momento, que adoptó la cámara de compensación.[7]

Hasta el 01 de abril de 2012, los cheques en la India eran válidos por un período de seis meses desde la fecha de su expedición, antes del Banco de la reserva de la India emitió una notificación reduciendo su validez de tres meses desde la fecha de emisión.[41]

Japón

En Japón, son llamados cheques Kogitte (小切手?)y se rigen por Ley Kogitte.

Los cheques rebotados son llamados Fuwatari Kogitte (不渡り小切手?). Si un titular de la cuenta rebota dos cheques en seis meses, el Banco suspenderá la cuenta hace dos años. Si la cuenta pertenece a una empresa pública, sus acciones también serán suspendidas de cotización en la bolsa, que puede conducir a la bancarrota.

Nueva Zelanda

Instrumento específico legislación incluye los Cheques acto 1960, parte de las Letras de cambio ley de 1908, que codifica los aspectos relacionados con el instrumento de pago de cheque, en particular los procedimientos de aprobación, presentación y pago de cheques. Una enmienda de 1995 prevé la presentación electrónica de cheques y eliminado el requisito previo para entregar cheques físicamente al banco pagador, abriendo el camino para Truncamiento del cheque y proyección de imagen. Truncamiento permite la transmisión de una imagen electrónica de todo o parte del cheque a la sucursal del banco pagador, en lugar de la presentación física del engorrosa. Esto reduce el tiempo de evacuación total del cheque, así como eliminar los costos de mover físicamente el cheque.

El bancos registrados bajo la supervisión de Banco de la reserva de Nueva Zelanda el cheque proporcionan servicios de pago. Una vez depositado, los cheques son procesados electrónicamente junto con otros instrumentos de pago minoristas. V HomeGuard Kiwi Packaging es a menudo citada jurisprudencia respecto a las actividades bancarias de cheques licitado como completo establecimiento de cuentas disputadas.[42]

Reino Unido

En el Reino Unido todos los cheques deben cumplir ahora con"Cheque y compañía de compensación de crédito (C & CCC) Estándar 3", el estándar de la industria detallando diseño y fuente, imprimir en un peso específico de papel (CBS1) y contienen elementos de seguridad definidos explícitamente.

Desde 1995, todas las impresoras del cheque deben ser miembros del esquema de acreditación impresora de Cheque (CPAS). El plan es administrado por la compañía de compensación de crédito y Cheque y requiere que todos los cheques para su uso en los británicos claro proceso son producidos por las impresoras acreditadas que han adoptado las normas de seguridad muy estrictas.

Las normas relativas a los cheques cruzados figuran en la sección 1 de la ley de Cheques de 1992 y evitar ser cobrados por cheques o abonada a las cuentas de terceros. En un cheque cruzado las palabras "cuenta el beneficiario solamente" (o similar) se imprimen entre dos líneas paralelas verticales en el centro del cheque. Esto hace que el cheque no transferible y es evitar los cheques ser avalado y pagado en una cuenta que no sea el beneficiario nombrado. Cruzar los cheques básicamente garantiza que se paga el dinero en una cuenta del beneficiario del cheque.

A raíz de las preocupaciones sobre la cantidad de tiempo tomó los bancos para despejar los cheques, el Reino Unido Office of Fair Trading establecer un grupo de trabajo en 2006 para mirar el cheque despejando ciclo. Produjeron un informe[19] recomendar tiempos máximos para el cheque de compensación que fueron introducidos en Reino Unido desde noviembre de 2007.[43] En el informe la fecha que apareció el crédito en la cuenta del destinatario (generalmente el día del depósito) fue designada "T". En "T + 2" (dos días hábiles después) el valor contaría para el cálculo de interés de crédito o interés sobregiro en la cuenta del destinatario. En "T + 4" clientes serían capaces de retirar fondos en cuentas corrientes o en "T + 6" en las cuentas de ahorro (aunque a menudo esto ocurrirá antes, a discreción del banco). "T + 6" es el último día que puede rebotar un cheque sin permiso del destinatario, esto se conoce como "certeza del destino". Antes de la introducción de esta norma (también conocido como 2-4-6 para cuentas corrientes) y 2-6-6 para las cuentas de ahorro, la única manera de saber el "destino" de un cheque ha sido "Presentación especial", que normalmente implicaría una cuota, donde el Banco girador entra en contacto con el banco del beneficiario para ver si el beneficiario tiene ese dinero en ese momento. "Presentación especial" debía ser indicado en el momento de depositar el cheque.

Volúmenes de cheque enarboló en 1990 cuando se hicieron pagos de cheque 4 billones. De éstos, se despejaron 2,5 billones a través de claro entre Banco gestionado por el C & CCC, el restante 1,5 billones siendo cheques internos que eran pagados en la rama en la que ellos fueron dibujados o procesaron intra-banco sin pasar por los claros. Como volúmenes empezaron a caer, los retos que enfrentan por la limpieza de los bancos eran entonces de distinta naturaleza: Cómo beneficiarse de las mejoras tecnológicas en un ambiente de negocios decreciente.

Aunque el Reino Unido no adoptó el euro como su moneda nacional cuando otros países europeos se hicieron en 1999, muchos bancos empezaron a ofrecer euro denominados cuentas con chequeras, principalmente a clientes de negocios. Los cheques pueden utilizarse para pagar por ciertos bienes y servicios en el Reino Unido. El mismo año, el C & CCC creó el cheque euro sistema de compensación para procesar euro denominados cheques por separado de sterling cheques en Gran Bretaña.

El Reino Unido Consejo de pagos de 30 de junio de 2011 se retiró el existente Sistema de tarjeta de garantía cheque en el Reino Unido.[44] Este servicio permite cheques al estar garantizada en punto de venta hasta un cierto valor, normalmente 50 libras o £100, cuando firmó delante de la tienda con la tarjeta de garantía cheque adicional. Esto fue después de un largo período de declive en su uso en favor del tarjetas de débito.

El Consejo de pagos propuesto cerrar el cheque centralizado limpiando en conjunto en el Reino Unido y había fijado una fecha para esto del 31 de octubre de 2018.[45] Sin embargo, el 12 de julio de 2011, el Consejo de pagos anunció que tras la oposición de los diputados, los grupos de caridad y la opinión pública, el cheque permanecerá en uso y ya no sería una razón para buscar un alternativo pago Iniciado por papel.[27]

Estados Unidos

En los Estados Unidos, los cheques se denominan cheques y se rigen por el artículo 3 de la Código comercial uniforme, bajo la rúbrica de instrumentos negociables.[46]

- Un cheque de orden — la forma más común en los Estados Unidos — es pagadero solamente al beneficiario nombrado o él o ella endosatario, que generalmente contiene el lenguaje "Pagar a la orden de (nombre)".

- A cheque al portador pagar a alguien que está en posesión del documento: esto podría ser el caso si el cheque no indica un beneficiario, o es pagadero al "portador" o "efectivo" o "a la orden de dinero", o si el cheque es pagadero a alguien que no sea una persona natural o jurídica, por ejemplo, si la línea beneficiario está marcada "Feliz cumpleaños".

- A contador de comprobación se da un cheque a los clientes que han quedado sin cheques o cuyos cheques no están aún disponibles. A menudo se deja en blanco, por lo tanto, a veces llamado un "cheque en blanco", aunque este término tiene otros usos — y se utiliza para los propósitos de la abstinencia.

En los Estados Unidos, la terminología para un cheque históricamente varía con el tipo de institución financiera en la que se dibuja. En el caso de un Asociación de ahorros y préstamos era un negociable orden de retirada (Comparar con Cuenta de orden de retiro negociable); Si un de ahorro y crédito era un compartir proyecto. Cheques se asociaron con bancos comerciales alquilados. Sin embargo, uso común ha conformado cada vez más a las versiones más recientes del artículo 3, donde cheque significa cualquiera o todos estos instrumentos negociables. Ciertos tipos de cheques dibujados en una agencia del gobierno, especialmente los cheques de nómina, pueden ser llamados un orden de nómina.

En la parte inferior de cada cheque allí es el enrutamiento / cuenta número en MICR formato. El número de tránsito ruta es un número de nueve dígitos, en el cual los cuatro primeros dígitos identifica el Banco de Reserva Federal de Estados Unidoscheque-proceso del centro. Esto es seguido por dígitos 5 a 8, identificando el Banco específico servido por ese centro de cheque-proceso. Dígito 9 es una verificación dígito de control, calcula utilizando un complejo algoritmo de los anteriores ocho dígitos.[47]

- Normalmente el número de la encaminamiento es seguido por un grupo de ocho o nueve dígitos MICR que indica el número de cuenta, en particular en el banco. El número de cuenta es asignado independientemente por los distintos bancos.

- Normalmente el número de cuenta es seguido por un grupo de tres o cuatro dígitos MICR que indica el número de cheque especial de esa cuenta.

- número fraccionario (Estados Unidos solamente) — también conocido como el número de tránsito, consiste en un denominador espejado de los cuatro primeros dígitos del número del ruta. Y un numerador con guión, también conocido como el número de ABA, en la cual la primera parte es un código de la ciudad (1-49), si la cuenta está en uno de los 49 ciudades específicas, o un código de estado (50 – 99) si no está en una de esas ciudades específicas; la segunda parte del numerador con guión refleja el 5 a través de 8 dígitos del número enrutamiento con ceros eliminado.[47]

A proyecto es una letra de cambio que no sea pagadera a petición del beneficiario. (Sin embargo, proyecto en los Estados Unidos Código comercial uniforme hoy significa cualquier letra de cambio, ya sea pagadera a la vista o en una fecha posterior; Si pagar a la demanda es una "proyecto de demanda", o si dibujado en una institución financiera, un cheque.)

El cheque electrónico o cheque sustituto fue adoptado formalmente en los Estados Unidos en el año 2004 con el paso de las "Check Clearing para el XXI siglo Acta" (o Check 21 Act). Esto permitió la creación de cheques electrónicos y traducción (truncamiento) de cheques impresos en repuestos electrónicos, reduciendo el costo y el tiempo de procesamiento.

La especificación para el control de Estados Unidos viene dada por el Comité ANSI X 9 informe técnico 2: "X 9/TR 2-2005 entendimiento, diseño y producción de cheques".

Turquía

En Turquía, los cheques se utilizan generalmente para las transacciones comerciales solamente, y usando los cheques con fecha posterior es legalmente posible.[48]

Fraude de cheque

Los cheques han sido un objetivo tentador para los delincuentes robar dinero o bienes del cajón, beneficiario o los bancos. Durante los años se han introducido una serie de medidas de lucha contra el fraude. Estos van desde cosas como escribir un cheque, así que es difícil cambiar después de que se dibuja, a mecanismos como cruzar un cheque así que eso sólo puede ser pagado en cuenta de otro banco proporciona una trazabilidad. Sin embargo, las debilidades de seguridad inherente de cheques como forma de pago, tales como tener sólo la firma como el principal autenticación método y no saber si los fondos serán recibidos hasta el ciclo de compensación para completar, han hecho vulnerable a un número de diferentes tipos de fraude;

Malversación de fondos

Aprovechando el (período de flotadorcheque Kite) para retrasar el anuncio de fondos inexistentes. Esto implica a menudo tratando de convencer a un comerciante u otro destinatario, esperando que el destinatario no sospechará que el cheque no se borrará, dando tiempo para el defraudador a desaparecer.

Falsificación

A veces, la falsificación es el método de elección en defraudar a un banco. Una forma de falsificación involucra el uso de cheques legítimos de la víctima, que o bien han robado y luego cobrar, o alterar un cheque que legítimamente se ha escrito para el autor, añadiendo palabras o dígitos para inflar la cantidad.

Robo de identidad

Puesto que los cheques incluyen significativa información personal (nombre, número de cuenta, firma y en algunos países licencia número, la dirección o número de teléfono del titular de la cuenta), pueden ser utilizados por fraude, específicamente robo de identidad. En los Estados Unidos hasta hace pocos años el número de seguro social a veces se incluyó en los cheques. La práctica se suspendió como robo de identidad se convirtió generalizado.

Cheques deshonrados

Un cheque deshonrado no puede ser canjeado por su valor y es inútil; son también conocidos como un RDI (devuelve depósito artículo), o NSF (fondos insuficientes) cheque. Los cheques son generalmente deshonrados por cuenta del cajón ha sido congelado o limitada, o porque hay fondos insuficientes en cuenta del cajón cuando el cheque fue redimido. Un cheque elaborado sobre una cuenta con fondos suficientes se dice que tiene rebotó y puede ser llamado un cheque de goma.[49] Los bancos se suelen cobrar a clientes para emitir un cheque deshonrado, y en algunas jurisdicciones tal acto es un acto criminal. Un cajón también puede emitir un parada en un cheque, instruir a la institución financiera no para honrar un cheque particular.

En Inglaterra y Gales, típicamente se volvieron marcado "Se refieren al cajón" — una instrucción para comunicarse con la persona emitir el cheque para una explicación de por qué el cheque no fue honrado. Esta redacción fue traída en después de que un banco fue demandado exitosamente para difamación después de regresar de un cheque con la frase "Fondos insuficientes" después de hacer un error — el Tribunal dictaminó que como habían fondos suficientes la declaración era demostrablemente falsa y perjudicial para la reputación de la persona emitir el cheque. A pesar del uso de esta frase revisada, demandas de difamación exitosa presentadas contra bancos por individuos permanecían para errores similares.[50]

En Escocia, un cheque actúa como una asignación de la cantidad de dinero al beneficiario. Como tal, si un cheque es deshonrado en Escocia, lo que los fondos están presentes en la cuenta bancaria son "unida" y congelada, hasta fondos suficientes se acreditan a la cuenta para pagar el cheque, el cajón recupera el cheque y le da al banco, o el cajón obtiene una carta indicando que no tienen más interés en el cheque al beneficiario.

Un cheque puede también ser deshonrado porque está vencida o no cobrados dentro de un "vacío después de fecha". Muchos cheques tienen un aviso explícito impreso en el cheque que es nula después de un periodo de días. En los Estados Unidos, los bancos no son requeridos por el Código comercial uniforme para honrar a un cheque Stale-fecha, que es un cheque presentado seis meses después de la fecha es.[16]

Informe del consumidor

En los Estados Unidos algunos consumidores tales como agencias de informes ChexSystemsServicios de alerta temprana y TeleCheck han estado proporcionando Verifique los servicios de verificación la pista gente cómo sus cuentas de cheques. Los bancos usan las agencias para los solicitantes de cuenta de cheques de pantalla. Aquellos con puntajes bajos débito son negadas las cuentas de cheques porque un banco no puede pagar una cuenta a ser deficitario.[51][52][53]

En el Reino Unido, en común con otros elementos tales como Domiciliaciones o Domiciliaciones bancarias, deshonrados cheques pueden indicarse en el archivo de crédito de un cliente, aunque no individualmente y esto no sucede universal entre todos los bancos. Deshonrada pagos de cuentas corrientes se pueden marcar en la misma manera que los pagos perdidas de reporte de crédito del cliente.

Caja de la cerradura

Normalmente cuando los clientes pagan las facturas con cheques (como las facturas de gas o agua), el correo irá a un "caja de la cerradura"en la oficina de correos. Allí encontrará un banco toda la correspondencia, ordenar, abrirlo, aceptan los cheques y Aviso de remesa hacia fuera, procesarla toda maquinaria electrónica y enviar los fondos a las cuentas adecuadas. En los sistemas modernos, aprovechando la Check 21 Act, como en los Estados Unidos, muchos cheques son transformados en objetos electrónicos y el papel es destruido.

Véase también

- Allonge -papel adjunto a un cheque usado para apoyo cuando no hay suficiente espacio.

- Cheque en blanco -cheque donde cantidad se ha dejado en blanco, en sentido figurado una cantidad imprecisa o abierta terminó.

- Cheque certificado -garantizado por un banco.

- Cheque electrónico -transferencia electrónica de fondos.

- Hundi -cheque indio histórico como instrumento.

- Cheque del trabajo -concepto político para distribuir mercancías a cambio de trabajo.

- Vaca negociable -leyenda urbana donde una vaca se utilizó como un cheque.

- Depósito remoto -digitalización de cheques y transmitir electrónicamente al banco.

- Número de tránsito ruta -explicación de los números de cheques

- Cheque sustituto -el acto de exploración cheques de papel y convertirlos en pagos electrónicos.

- Cheque del viajero -un cheque pagado por adelantado que podría utilizarse para efectuar los pagos en las tiendas.

Notas

Notas al pie

- ^ Ver la vaca negociable— Sí mismo un relato de ficción — para las discusiones de cheques escritos sobre superficies inusuales.

- ^ Aunque los cheques están regulados en muchos países como instrumentos negociables, en muchos países no son en realidad negociables, es decir, el beneficiario no puede endosar el cheque a favor de un tercero. Los contribuyentes generalmente podrían designar un cheque como siendo pagaderos a un beneficiario nombrado sólo por "cruzar" el cheque, tal modo señalándolo como beneficiario de la cuenta solamente, pero en un esfuerzo por combatir la delincuencia financiera, muchos países han proporcionado por una combinación de la ley y Reglamento que todos los cheques deben ser tratados como cruzado, o cuenta beneficiario solamente y no son negociables.

- ^ James William Gilbart en 1828, explica en una nota ' mayoría de los escritores deletrearlo cheque. He adoptado la forma antedicha porque está libre de ambigüedad y es análoga a la ex-Chequer, el tesoro real. También es utilizado por el Banco de Inglaterra "Oficina de cheque" '.[3]

Citas

- ^ "Los cheques y bosquejos hechos y las cifras los banqueros". Administración de pago UK. UKPA. 2010. 30 de junio de 2010.

- ^ "Cheque, cheque". Oxford English Dictionary. Londres: Oxford University Press. 2009. p. 350.

- ^ Gilbart, James William (1828). Un tratado práctico sobre la banca, que contiene un relato de los bancos del condado y Londres... una vista del Joint Stock bancos y la sucursal del Banco de Inglaterra, etc. (2ª ed.). Londres: Wilson E. p. 115.

- ^ Cheque - Diccionario en línea de Merriam-Webster

- ^ Harper, Douglas. "cheque (n. 1)". Online Etymology Dictionary. Programa archivado de la original en 09 de marzo de 2013. 19 de mayo de 2014.

- ^ "cheque". Dictionary.com íntegro. Random House. Programa archivado de la original en 02 de abril de 2014. 19 de mayo de 2014.

- ^ a b c d "Evolución de los sistemas de pago en la India = Banco de la reserva de la India".

- ^ Durant, Will (1944). César y Cristo: una historia de la civilización romana y del cristianismo desde sus inicios a 325 D.C.. La historia de la civilización 3. Nueva York: Simon & Schuster. p. 749.

- ^ Glubb, John Bagot (1988), Una breve historia de los pueblos árabesPrensa Dorset, p. 105, ISBN978-0-88029-226-9, OCLC603697876

- ^ Invenciones islámicas (17)

- ^ "Guía a los controles y fraude con cheques". Wachovia Bank. 2003. p. 4.

- ^ Cheque y compañía de compensación de crédito (2009). "Los cheques y cheque claro: una perspectiva histórica". 19 de junio de 2010.

- ^ Banco de la Reserva Federal de Atlanta, La evolución de la cuenta como medio de pago: un estudio histórico2008

- ^ APACS (26 de noviembre de 2007). "Cheques de entendimiento". Asociación de banqueros británicos. 19 de junio de 2010.

- ^ Lex Mercatoria, Facultad de derecho de la Universidad de Tromsø, Noruega

- ^ a b "Código comercial § 4-404" uniforme. Congreso de Estados Unidos. "Un banco está bajo ninguna obligación a un cliente que tenga una cuenta corriente para pagar un cheque, que no sea un cheque certificado, que se presenta más de seis meses después de su fecha, pero puede cobrar a cuenta de su cliente para un pago realizado después de buena fe".

- ^ "Cheque compensación FAQ, pregunta 7". Asociación Canadiense de pagos. 01 de julio de 2011.

- ^ "La guía jurídica de cuestiones para pequeñas empresas: Cuánto tiempo es válida para una cheque?". Departamento de innovación, industria, Ciencia e investigación. 04 de julio de 2008. 26 de mayo de 2009.

- ^ a b "Informe del grupo de trabajo de los cheques" (PDF). Londres: La oficina de comercio justo. Noviembre de 2006. p. 297. 26 de mayo de 2009.

- ^ "Popularidad de disminuye los cheques". Londres: BBC News. 25 de julio de 2002. 26 de mayo de 2009.

- ^ "Shell prohíbe pago mediante cheque". Londres: BBC News. 10 de septiembre de 2005. 26 de mayo de 2009.

- ^ "Los cheques saca la chuleta en Asda". Guardian (Londres). Asociación de la prensa. 03 de abril de 2006. 26 de mayo de 2009.

- ^ "High Street minorista prohíbe los cheques". Londres: BBC News. 12 de septiembre de 2006. 26 de mayo de 2009.

- ^ Jonathan, Duffy (27 de noviembre de 2003). "Chequeing hacia fuera". Londres: BBC News. 26 de mayo de 2009.

- ^ "Los cheques de ser eliminada en el 2018". Noticias de BBC. 16 de diciembre de 2009. 16 de diciembre de 2009.

- ^ "Los planes para poner fin a los cheques criticaron por los bancos". Noticias de BBC. 11 de diciembre de 2010. 12 de diciembre de 2010.

- ^ a b "Los cheques no debe ser desechado después de todo, los bancos dicen". Noticias de BBC. 12 de julio de 2011.

- ^ "Plan de foto cheque obtiene el visto bueno". Noticias de BBC. 25 de junio de 2014.

- ^ a b c Organización para la cooperación económica y desarrollo, ed. (2002). El futuro del dinero. París: OCDE. págs. 76-79. ISBN978-92-64-19672-8.

- ^ Ellis, David (02 de diciembre de 2009). "Los 17 millones de estadounidenses no tienen ninguna cuenta bancaria". CNN News. 03 de septiembre de 2011.

- ^ "Examinando las tendencias y métodos de pago canadiense". Asociación Canadiense de pago. Octubre de 2012.

- ^ https://www.servicecanada.GC.ca/eng/SC/Direct-deposit/

- ^ "Movimiento 'Verde pago' a impactar el paisaje de los pagos del consumidor americano". Euromonitor.com. 04 de mayo de 2010. 24 de julio de 2010.

- ^ "Crecen las transacciones electrónicas, uso de cheque gotas de 5 por ciento". SiliconIndia noticias. 27 de agosto de 2009.

- ^ "Pago y los sistemas de liquidación en Nueva Zelanda". Banco de la reserva de Nueva Zelanda. Marzo de 2008. 2010-09-19 obtenido.

- ^ "Cheque". Glosario de términos contables. A-Z-Dictionaries.com 2005. 26 de mayo de 2009.

- ^ "Grandes Cheques". Megaprint Inc. 26 de mayo de 2009.

- ^ "Día de GWR - Kuwait: un gran cheque". Guinness World Records. 2009. 26 de mayo de 2009.

- ^ Holden, Lewis (2009). "Un cheque es un cheque... lo que está impreso en". Bankrate, Inc.. 26 de mayo de 2009.

- ^ "Actúan como instrumentos negociables, 1881, India".

- ^ "Los cheques válidos para 3 meses desde el 1 de abril". Bangalore: El Times of India. 21 de marzo de 2012. 30 de abril de 2012.

- ^ [1981] 2 NZLR 322

- ^ Millas, Brignall (30 de noviembre de 2007). "Cheque cambios dejan los consumidores fuera de peligro". Guardian (Londres). 26 de mayo de 2009.

- ^ "Tarjetas de garantía Cheque R.I.P.". Noticias de BBC. 29 de junio de 2011.

- ^ "Los comunicados de prensa". Consejo de pagos. 2013-06-03.

- ^ U.C.C. - ARTÍCULO 3 - NEGOCIABLES

- ^ a b "Números de cheque dentro". Supersat-tech.livejournal.com. archivado desde el original el 21 de septiembre de 2007.

- ^ "REPÚBLICA CHECA KANUNUNDA DEĞİŞİKLİK YAPILMASINA DAİR KANUN" (en Turco).

- ^ Garner, Bryan. A. (1995). Un diccionario de uso legal moderno (2ª ed.). Oxford University Press. p. 953. ISBN978-0-19-507769-8.

- ^ "Rebotó cheques rendimiento difamación daños". La independiente (REINO UNIDO). 21 de julio de 1992. 24 de septiembre de 2009.

- ^ New York Times

- ^ Historia de cuenta bancaria, cnn.com

- ^ CFPB Credit Reporting

Enlaces externos

|

|

De este artículo el uso de enlaces externos No pueden seguir las políticas o directrices de Copro. (Febrero de 2013) |

| Wikimedia Commons tiene medios relacionados con cheques. |

- Cheques que se encuentran en el Cairo Geniza del siglo XII

- Información sobre los cheques en el Reino Unido De Administración de pagos UK

- Malasia presenta Cheque nuevo sistema de compensación

- Letras de cambio actúan 1882

- Cheques actúan 1957

- Cheques actúan 1992

- Ley de instrumentos negociables, 1881, India

Otras Páginas

- Cociente de la senal de interferencia

- Correa

- Cuadro de comparacion de Atmel AVR ATtiny

- Fue dependencia (centro de tratamiento de internacion de seccion)

- Flip chart

- Encuesta sobre salud, envejecimiento y jubilacion en Europa

- Harmonicus Rubus

- Software Updater

- Laurence Tancredi (abogados norteamericanos de la categoria)

- Aula de distancia

- Entactin

- Samsung SPH-i700