Tasa de porcentaje anual

El término tasa de porcentaje anual (APR) gratuitamente,[1][2] correspondiente a veces un tasa porcentual anual nominal y a veces un APR eficaz (o EAPR),[3] describe el tipo de interés durante un año entero (anualizado), en lugar de sólo una tarifa/tasa mensual, como se aplica en un préstamo, préstamo hipotecario, tarjeta de crédito, etc.. Es un cargo por financiamiento expresado como una tasa anual.[4] Esos términos tienen definiciones formales, legales en algunos países o legal jurisdicciones, pero en general:[3]

-

- El tasa porcentual anual nominal es la tasa de interés simple (un año).

- El APR eficaz es la cuota +interés compuesto tarifa (calculado a través de un año).[3]

En algunas áreas, la tasa de porcentaje anual (APR) es la contraparte simplificada para el tasa de interés efectiva que el prestatario pagará un préstamo. En muchos países y jurisdicciones, los prestamistas (como bancos) están obligados a revelar el "costo" de endeudamiento de alguna manera estandarizada como una forma de protección del consumidor. APR está diseñado para que sea más fácil comparar los prestamistas y las opciones de préstamos.

Contenido

- 1 Existen varias definiciones de efectivo APR

- 1.1 Estados Unidos

- 1.2 Unión Europea

- 1.3 Consideraciones adicionales

- 2 Formato de tarifa

- 2.1 Factor dinero

- 3 Fallos en los Estados Unidos

- 3.1 Tasa porcentual anual nominal no refleja el verdadero costo

- 3.2 No se consideran ciertos honorarios

- 3.3 No es un estándar comparable

- 3.4 Dependencia de período de préstamo

- 3.4.1 Préstamos de interés solamente

- 4 Véase también

- 5 Referencias

- 6 Enlaces externos

Existen varias definiciones de efectivo APR

La tasa nominal se calcula como: la tasa, por un período de pago, multiplicado por el número de períodos de pago en un año.[3] Sin embargo, la exacta definición jurídica de "APR efectiva", o del oído, puede variar considerablemente en cada jurisdicción, dependiendo del tipo de gastos de gestión incluidos, tales como los honorarios de participación, originación de créditos Honorarios mensuales cargos por servicio, o cargos por pagos atrasados. El APR eficaz ha sido llamado la tasa de interés "matemáticamente-verdadero" para cada año.[5][6]

El cómputo para el APR eficaces, como la cuota + interés compuesto la tarifa, también puede variar dependiendo de si los honorarios por adelantado, tales como honorarios de origen o participación, se agregan a la totalidad del importe, o tratados como un préstamo a corto plazo en el primer pago. Cuando se pagan honorarios de puesta en marcha como primer pago, el saldo podría acumular más interés, como ser retrasada por el periodo o periodos de pago extra.[7]

Existen al menos tres maneras de cómputo tasa efectiva anual:

- por capitalización de la tasa de interés para cada año, sin considerar las tasas;

- cargos de originación se agregan el saldo adeudado, y la cantidad total es tratada como base de cálculo interés compuesto;

- el cargos de originación son amortizado como un préstamo a corto plazo. Este préstamo vence en el primer pago, y el saldo impago se amortiza como un segundo préstamo a largo plazo. El primer pago extra está dedicado a principalmente pagando cargos de originación y cargas de interés en esa parte.

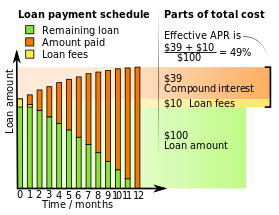

Por ejemplo, considere un préstamo de $100 que debe ser reembolsado después de un mes, más 5%, más un cargo de $10. Si no se considera la cuota, este préstamo tiene una APR efectiva de aproximadamente el 80% (1.0512 = 1.7959, que es aproximadamente un 80% de aumento). Si se considera que la tarifa de $10, el interés mensual aumenta en un 10% ($10 / $100), y el APR eficaz se convierte en aproximadamente 435% (1.1512 = 5.3503, que equivale a un incremento de 435%). Por lo tanto, hay al menos dos posibles "APRs eficaces": 80% y 435%. Las leyes varían en cuanto a si honorarios deben incluirse en los cálculos del APR.

Estados Unidos

En los Estados Unidos, el cálculo y la divulgación de APR se rige por el Verdad in Lending Act (que es implementado por el CFPB en Regulación Z). En general, APR en Estados Unidos se expresa como la tasa de interés periódica multiplicado por el número de períodos compuestos en un año[8] (también conocido como el tasa de interés nominal); puesto que el APR debe incluir ciertas cuotas y cargos sin intereses, requiere que más detallado cálculo. La tasa porcentual anual deberá mencionarse al prestatario dentro de 3 días de solicitar una hipoteca. Esta información se envía normalmente al prestatario y el APR se encuentra sobre la verdad en la declaración, que también incluye un plan de amortización de préstamos.

La verdad en préstamos ley de 1968 (TILA) resultó en la comunicación sincera de APRs eficaces durante más de una década. Luego en la década de 1980 los fabricantes de automóviles (y los proveedores de algunos otros bienes duraderos) comenzaron a explotar un resquicio en la ley y sus reglamentos de aplicación. Puesto que la ley no define precisamente "Cargo por financiamiento" o "Precio de venta Total" (términos utilizados en las revelaciones TILA), los fabricantes de automóviles encontraron podrían reducir los cargos por financiamiento y aumento auto precio tanto como quisieran, siempre que no fue cambiado el precio de venta Total. APRs calculado con el reducido o eliminado, un cargo por financiamiento se convirtió en el "por debajo de la tasa de mercado" y "cero por ciento APR' préstamos tan común durante los últimos 30 años."Cero por ciento APR o rebaja de $1.000"es la forma más común de estos préstamos engañosos. El "descuento" es el cargo por financiamiento oculto, reclasificado a precio de coche. Si no tomas el "cero por ciento préstamo" no tienes que pagar los intereses de $1.000 en él. Eso es lo que ellos llaman el "descuento". No hay ninguna rebaja en realidad y no hay ningún "cero por ciento préstamo."

Los fabricantes de automóviles han sido ayudados en este engaño al consumidor actual por los organismos reguladores que administran TILA. La actual forma de divulgación bajo TILA parece diseñada específicamente para soportar el esquema engañosa de los fabricantes de automóviles (incluyendo la clasificación de la "rebaja" como "pago inicial", una rareza aparentemente no relacionada con el esquema básico de entendimiento APRs). No es inusual para los reguladores ser capturada por la industria regulada y uno se pregunta si es sólo un caso. Administración de TILA fue trasladada recientemente a la nueva oficina de protección de finanzas al consumidor que pueda ser causa de esperanza de reforma a la ley y su administración que restaurará la protección del consumidor prevista cuando TILA fue promulgada.

El 30 de julio de 2009, disposiciones de la ley de mejora de hipoteca revelación de 2008 (MDIA) entraron en vigor. Una cláusula específica de esta ley se refiere directamente a la divulgación de APR sobre hipotecas. Indica, si al final anual porcentaje Tasa APR está apagado por más de 0.125% de la inicial GFE divulgación, entonces el prestamista debe volver a revelar y esperar todavía otros tres días hábiles antes del cierre de la transacción.

Puede encontrarse el cálculo del "crédito cerrado" (por ejemplo, un préstamo hipotecario o auto) aquí. Puede encontrarse el cálculo del "crédito abierto" (como una tarjeta de crédito, home equity loan u otra línea de crédito) aquí.

- Oficina del Contralor del moneda APR cálculo Software

Unión Europea

En la UE, el enfoque de estandarización APR es pesadamente sobre transparencia y consumidor derechos: «un conjunto comprensible de la información que debe darse a los consumidores a tiempo antes de que se celebre el contrato y también como parte del acuerdo de crédito [...] cada acreedor tiene que utilizar esta forma cuando un crédito al consumidor en cualquier Estado miembro de comercialización» para que no se permite la comercialización de diversas figuras.

La normativa de la UE fueron reforzada con directivas 2008/48/CE y 2011/90/EU, plenamente vigentes en todos los Estados miembros desde 2013.[9] Sin embargo en el Reino Unido la Directiva de la UE ha sido interpretada como la Representante APR.

Un único método de cálculo de la Tasa APR fue introducido en la Directiva 98/7/CE y se requiere para ser publicado para la mayor parte de los préstamos. La ecuación básica para el cálculo de APR en la Unión Europea es:

-

-

-

donde:

- M es el número de flujos de efectivo pagado por el prestamista

- l es el número de secuencia para los flujos de efectivo pagado por el prestamista (dibuje abajo)

- Sl el flujo de efectivo (drawdown) se encuentra en periodo l

- N es el número total de flujos de efectivo pagado por el prestatario

- k es el número de secuencia de los flujos de efectivo pagado por el prestatario (reembolso)

- Ak es el flujo de efectivo (devolución) del período k, y

- tl y tk es el intervalo, expresado en años y fracciones de un año entre la fecha del primer flujo de efectivo y el flujo de caja l o k. ( t1 = 0.)

En esta ecuación el lado izquierdo es el valor actual de las bajadas de sorteo hechas por el prestamista y el lado derecho es el valor actual de los pagos hechos por el prestatario. En ambos casos la valor actual se define el APR como la tasa de interés dada. Así que el valor actual de las disposiciones es igual a la valor actual de los pagos, dado el APR como la tasa de interés.

Tenga en cuenta que los períodos entre las transacciones ni las cantidades son necesariamente iguales. A los efectos de este cálculo, se presume un año tener 365 días (366 días para los años bisiestos), 52 semanas o 12 meses iguales. Según el estándar: "un mes igual se presume que tiene 30,41666 días (es decir, 365/12) independientemente de si es o no es un año bisiesto". El resultado es que se expresarán a por lo menos un decimal. Este algoritmo para APR es requerido para algunas pero no todas las formas de deuda de los consumidores en la UE. Por ejemplo, esta Directiva se limita a de 50.000 € y por debajo de los acuerdos y excluye todas las hipotecas.[1]

En los Países Bajos la fórmula anterior se utiliza también para las hipotecas. En muchos casos la hipoteca no siempre se paga volver completamente al final del período N, pero por ejemplo cuando el prestatario vende su casa o muere. Además, suele haber sólo un pago del prestamista al prestatario: al principio del préstamo. En ese caso se convierte en la fórmula:

-

-

-

donde:

- S es la cantidad prestada o monto.

- A es la tarifa única prepagada

- R la deuda del resto, la cantidad que permanece como un préstamo de interés solamente después del último flujo de efectivo.

Si la duración de los períodos es iguales (mensualidades) entonces las sumatorias pueden simplificarse utilizando la fórmula para una serie geométrica. De cualquier manera, el APR se puede resolver iterativamente solamente de las fórmulas anteriormente, salvo casos triviales tales como N = 1.

Consideraciones adicionales

- La confusión es posible que si se utiliza la palabra «efectiva» por separado como significando "influyentes" o tener un "efecto de largo alcance", entonces el término APR eficaz variará, ya que no es una estricta definición legal en algunos países. El APR se utiliza para encontrar compuestos y las tasas de interés simple.

- APR es también una abreviatura para "Tasa anual Principal" que a veces se utiliza en las ventas de automóviles en algunos países donde el interés se calcula basado en el "Original Principal" no la "corriente Principal Due", así como la corriente Principal debida disminuye, no los intereses vencidos.

Formato de tarifa

|

|

En esta sección No lo hace Cite cualquier referencias o fuentes. (Noviembre de 2008) |

Un tasa de interés efectiva anual del 10% también puede expresarse de varias maneras:

- tasa de 0.7974% de interés mensual efectivo, porque 1.00797412= 1.1

- 9.569% tasa de interés anual compuesto mensualmente, porque 12 × 0.7974 = 9.569

- 9.091% anual tasa por adelantado, porque (1.1 - 1) ÷1.1 = 0.091

Estas tasas son todos equivalentes, pero a un consumidor que no está entrenada en el matemáticas de las finanzas, esto puede ser confuso. APR ayuda a estandarizar cómo se comparan las tasas de interés, para que un préstamo de 10% no está hecho para mirar más barato por llamarlo un préstamo en "9,1% anualmente por adelantado".

La APR no expresan necesariamente la cantidad total de intereses pagados en el transcurso de un año: Si uno paga parte del interés antes de finalizar el año, la cantidad total de intereses pagados es menor.

En el caso de un préstamo sin gastos, el plan de amortización podría ser calculado tomando el principal al final de cada mes, multiplicando por la tasa mensual y luego restar el pago mensual. Esto se puede expresar matemáticamente por

-

donde:

- P0 es el principal inicial

- r es que el porcentaje utilizado cada pago

- n es el número de pagos

Esto también explica por qué una hipoteca a 15 años y una hipoteca a 30 años con la misma tasa APR tendría diferentes pagos mensuales y una diferente cantidad total de intereses pagados. Hay muchos períodos más que difundir el director, que hace el pago más pequeño, pero hay muchos períodos sobre los cuales a cargo de interés al mismo ritmo, que hace mucho mayor que la cantidad total de intereses pagados. Por ejemplo, $100.000 hipotecado (sin cuotas, ya que agregan en el cálculo de una manera diferente) más de 15 años cuesta un total de $193,429.80 (interés es 93.430% del capital), pero más de 30 años, cuesta un total de $315,925.20 (interés es 215.925% del capital).

Además el APR tiene costos en cuenta. Por ejemplo Supongamos que $100.000 es prestado con $1000 por única vez honorarios por adelantado. Si, en el segundo caso, se hacen pagos mensuales iguales de $946,01 contra 9.569% había compuesto mensualmente entonces tarda 240 meses para devolver el préstamo. Si los honorarios de $1000 por única vez se toman en cuenta la tasa de interés anual pagada es efectivamente igual a 10,31%.

El concepto de APR puede aplicarse también a las cuentas de ahorro: imaginar una cuenta de ahorros con 1% los costos en cada retiro y nuevo 9.569% de interés compuesto mensualmente. Supongamos que la cantidad completa incluyendo el interés se retira después de exactamente un año. Entonces, habida cuenta de esta tarifa de 1%, el ahorro efectivamente había ganado interés 8,9% ese año.

Factor dinero

El APR también puede ser representado por un factor dinero (también conocido como el contrato de arrendamiento factor, tipo de contrato de arrendamiento o factor). El factor dinero se da generalmente como un decimal, por ejemplo .0030. Para encontrar la tasa porcentual anual equivalente, se multiplica el factor dinero por 2400. Un factor dinero de.0030 es equivalente a una interest rate mensual del 0,6% y un APR de 7,2%.[10]

Para un acuerdo de arrendamiento con un coste de capital inicial de C, un valor residual al final del contrato de arrendamiento de F y una tasa de interés mensual de r, interés mensual comienza en Cr y disminuye casi linealmente durante el término del contrato de arrendamiento a un valor final de Fr.[11] La cantidad total de intereses pagados en el plazo de arrendamiento de N meses es por lo tanto

y la cantidad de interés promedio mensual es de

Esta cantidad se llama la "cuota mensual de finanzas".[12] El factor de r/ 2 se llama el "factor de dinero"

Fallos en los Estados Unidos

|

|

Los ejemplos y perspectiva en este artículo puede que no represente un vista en todo el mundo de la asignatura. (Septiembre de 2013) |

A pesar de repetidos intentos por los reguladores para establecer estándares utilizables y consistentes, APR no representa el costo total del préstamo en algunas jurisdicciones ni hace realmente crear un estándar comparable entre jurisdicciones. Sin embargo, se considera un punto de partida razonable para un ad hoc comparación de los prestamistas.

Tasa porcentual anual nominal no refleja el verdadero costo

Los titulares de tarjetas de crédito deben ser conscientes de que la mayoría de las tarjetas de crédito de Estados Unidos se cotizan en términos nominal APR compuesto mensualmente, que no es lo mismo que la tasa anual efectiva (EAR). A pesar de la palabra "anual" en abr, no es necesariamente una referencia directa a la tasa de interés pagada en un equilibrio estable durante un año. Más dirigen referencia a la tasa anual de interés es la oreja. Es el factor de conversión general para APR al oído  , donde n representa el número de períodos compuestos de la APR por un periodo de oreja. Por ejemplo, para una tarjeta de crédito común citada en 12,99% APR compuesto mensualmente, el oído es el año

, donde n representa el número de períodos compuestos de la APR por un periodo de oreja. Por ejemplo, para una tarjeta de crédito común citada en 12,99% APR compuesto mensualmente, el oído es el año  , o el 13.7975%. Por 12,99% APR diariamente, agrava la oreja en un equilibrio estable durante un año se convierte en 13,87% (véase intereses de tarjetas de crédito para la adición.000049 al Apr 12,99%). Nota que una alta EE APR de 29.99% había compuesto mensualmente lleva una tasa efectiva anual de 34,48%.

, o el 13.7975%. Por 12,99% APR diariamente, agrava la oreja en un equilibrio estable durante un año se convierte en 13,87% (véase intereses de tarjetas de crédito para la adición.000049 al Apr 12,99%). Nota que una alta EE APR de 29.99% había compuesto mensualmente lleva una tasa efectiva anual de 34,48%.

Mientras que la diferencia entre APR y oído puede parecer trivial, debido a la naturaleza exponencial de interés estas pequeñas diferencias pueden tener un efecto grande sobre la vida de un préstamo. Por ejemplo, considere un préstamo de 30 años de $200,000 con un APR declarado de 10,00%, es decir, el equivalente de oreja de 10.4767% o 10.0049% APR. Los pagos mensuales, usando APR, sería $1755,87. Sin embargo, usando una oreja de 10.00% el pago mensual sería $1691,78. La diferencia entre la oreja y APR equivale a una diferencia de $64,09 por mes. Sobre la vida de un préstamo a 30 años, esto equivale a $23.070,86, que es más del 11% del monto del préstamo original.

No se consideran ciertos honorarios

Algunas clases de honorarios deliberadamente no están incluidos en el cálculo del APR. Porque estos gastos no están incluidos, algunos defensores de los consumidores afirman que el APR no representa el total costo del endeudamiento. Gastos excluidos pueden incluir:

- rutina una sola vez honorarios que se pagan a alguien que no sea el prestamista (tales como honorarios de un abogado bienes raíces).

- sanciones como multas o cargos de reintegro de servicio sin tener en cuenta el tamaño de la pena o la probabilidad de que se impondrá.

Los prestamistas argumentan que los honorarios del abogado de la inmobiliaria, por ejemplo, es un paso de costado, no un costo de los préstamos. En efecto, ellos discuten que los honorarios del abogado es una transacción separada y no como parte del préstamo. Los defensores del consumidor argumentan que esto sería cierto si el cliente es libre de seleccionar qué abogado se utiliza. Si el prestamista insiste en usar a un abogado específico sin embargo, entonces el costo debe ser considerado como un componente del total del costo de hacer negocios con el prestamista. Esta zona se hace más complicada por la práctica de honorarios de contingencia – por ejemplo, cuando el prestamista recibe dinero de la fiscalía y otros agentes a ser el utilizado por el prestamista. Debido a esto, los reguladores de Estados Unidos requieren todos los prestamistas para producir una forma de divulgación de negocios afiliados que muestra las cantidades pagadas entre el prestamista y la valoración empresas, abogados, etc..

Los prestamistas argumentan que incluyen cargos por pagos atrasados y otros cargos condicionales requeriría a hacer suposiciones sobre el comportamiento del consumidor – suposiciones que sesgar el cálculo resultante y crear más confusión que claridad.

No es un estándar comparable

Incluso más allá de los componentes del costo no incluidas mencionados, reguladores han podido definir completamente que una sola vez honorarios deben ser incluidos y que excluye del cálculo. Esto deja el prestamista con cierta discreción para determinar qué cargos serán incluidos (o no) en el cálculo.

Los consumidores pueden, por supuesto, usar el tasa de interés nominal y cualquier costo en el préstamo (o cuenta de ahorros) y calcular la Tasa APR de sí mismos, por ejemplo utilizando una de las calculadoras en internet.

En el ejemplo de un préstamo hipotecario, son los siguientes tipos de cuotas:

| Generalmente incluye:

|

A veces incluido:

|

Generalmente no incluyen:

|

La discreción que se ilustra en la columna "a veces incluido" incluso en el ambiente altamente regulado de hipotecario de Estados Unidos hace difícil simplemente comparar las tasas porcentuales anuales de dos prestamistas. Nota: Los reguladores estadounidenses generalmente requieren un prestamista para utilizar los mismos supuestos y definiciones en su cálculo del APR para cada uno de sus productos aunque no obligan a consistencia a través de los prestamistas.

Con respecto a elementos que pueden ser vendidos con el proveedor de financiación, por ejemplo, automóvil de leasing, el costo de la mercancía nocional efectivamente puede ser ocultado y posteriormente el APR prestados sin sentido. Un ejemplo es un caso donde un automóvil es arrendado a un cliente basado en un "precio sugerido del fabricante" con un APR bajo: el vendedor puede aceptar una menor tasa de arrendamiento como un compromiso contra un mayor precio de venta. Tenía el cliente autofinanciados, un precio con descuento de ventas puede han sido aceptado por el vendedor; en otras palabras, el cliente ha recibido financiación barata a cambio de pagar un precio de compra más alto y el cotizado APR subestima el verdadero costo de la financiación. En este caso, la manera significativa sólo para establecer la "verdadera" APR implicaría organizar a través de otras fuentes de financiación, determinar el precio más bajo aceptable efectivo y comparar las condiciones de financiamiento (que pueden no ser factibles en todas las circunstancias). Para arrendamientos donde el arrendatario posee la opción de compra al final del plazo del arrendamiento, el costo de la APR se complica aún más por esta opción. En efecto, el contrato de arrendamiento incluye una opción de vuelta a los fabricantes (o, alternativamente, una opción de compra para el consumidor), y el valor o costo de esta opción para el consumidor no es transparente.

Dependencia de período de préstamo

APR es dependiente en el período para el cual se calcula el préstamo. Es decir, la tasa porcentual anual para un préstamo con una duración del préstamo de 30 años no puede ser comparada al APR para otro préstamo con una duración de préstamo de 20 años. APR puede se utiliza para mostrar el impacto relativo de pago diferentes horarios (como los pagos del globo o pagos quincenales en lugar de pagos mensuales directamente), pero más estándares calculadoras APR tienen dificultad con esos cálculos.

Además, la mayoría de las calculadoras APR asumen que un individuo mantendrá un préstamo particular hasta que está totalmente pagado apagado resultando en los costos de cierre fijo inicial se amortiza en el plazo completo del préstamo. Si el consumidor paga el préstamo temprano, la tasa de interés efectiva alcanzada será significativamente más alta que la tasa porcentual anual calculada inicialmente. Esto es especialmente problemático para préstamos hipotecarios donde préstamo típico duraciones son 15 o 30 años pero muchos prestatarios mover o refinanciación antes de que acabe el período de préstamo.

En teoría, este factor no debería afectar la capacidad de cualquier consumidor individual para comparar la tasa porcentual anual del mismo producto (mismo préstamo de duración) a través de los vendedores. APR no, sin embargo, sea particularmente útil cuando se intenta comparar diferentes productos.

Préstamos de interés solamente

Puesto que el saldo del principal del préstamo no se paga abajo durante el período de interés solamente, suponiendo que no hay ningún conjunto los costos, el APR será igual a la tasa de interés.

Tres prestamistas con idéntica información aún pueden calcular diferentes APRs. Los cálculos pueden ser muy complejos y están mal entendidos incluso por la mayoría de los profesionales financiera. Mayoría de los usuarios depende de paquetes de software para el cálculo APR y por lo tanto es dependiente en los supuestos en paquete de software en particular. Mientras que las diferencias entre paquetes de software no dará lugar a grandes variaciones, existen varios métodos aceptables de cálculo APR, cada una de las cuales devuelve un resultado ligeramente diferente.

Véase también

- Interés compuesto

Referencias

- ^ https://EUR-Lex.Europa.eu/LexUriServ/LexUriServ.do?uri=CELEX:51996AC1091:en:HTML

- ^ https://EC.Europa.eu/Consumers/Rights/fin_serv_en.htm

- ^ a b c d "Tema: Reglamento AA", Alfred F. "Bob" Blair, Jr., Reserva Federal de EEUU28 / 06 / 2008, Página Web: U.S.-Federal-Reserva-R1314.

- ^ O ' Sullivan, Arthur; Steven M. Sheffrin (2010). Economía: Principios en acción. Upper Saddle River, NJ 07458: Pearson Prentice Hall. p. 514. ISBN0-13-063085-3.

- ^ "La Crisis financiera", abril de 2008 US News and World Report, Página Web: SomosNovedades-tu-dinero-101.

- ^ "Consejo Asesor del Presidente en la educación financiera", enero de 2008, Rossputin.com, Página Web: Rossputin-FinLiteracy.

- ^ "Margill – préstamos, líneas de crédito, APR" (tipos de cálculo), Margill/Jurismedia inc., 2008, Página Web: Margill-en.

- ^ https://www.UNCDF.org/mfdl/Readings/EIR_Tucker.pdf Tucker, William R. "Tasa de interés efectiva", papel, Bankakademie Micro banca Competence Center, 5 – 6 de septiembre de 2000.

- ^ https://EC.Europa.eu/Consumers/Rights/fin_serv_en.htm#Credit

- ^ Reed, Philip. "Glosario de arrendamiento". Programa archivado de la original en 17 de abril de 2008. de 2008-03-18.

- ^ Determinación del Factor dinero, Efunda Fundamentos de ingeniería

- ^ Pagos mensuales de arrendamiento, leaseguide.com

Enlaces externos

- https://www.FDIC.gov/Regulations/Compliance/Handbook/manual%20197-202.pdf Cargo por financiamiento por la FDIC y APR reglas de cálculo

- https://www.investopedia.com/terms/a/Apr.asp

- https://www.margill.com/White-Paper-Interest.htm Libro blanco: Más de matemática, cálculo el arte perdido de interés

- https://Web.Archive.org/web/20100120132005/http :// www.bbc.co.uk/ crudo/dinero/express_unit_percentages / Introducción a los porcentajes y comprensión APR con dinero crudo BBC

- https://www.federalreserve.gov/reportforms/formsreview/RegZ_20090519_ffr.pdf Ley de mejoramiento de la divulgación de hipoteca o MDIA

|

||||||||||||||||||||||